操纵市场-诠释超级短线本质探讨

-

操纵市场,短线交易,道氏理论

- 股票知识-飞升股票学习网

- 2023-12-08 20:22

- 飞升股票学习网

操纵市场-诠释超级短线本质探讨 ,对于想学习炒股的朋友们来说,操纵市场-诠释超级短线本质探讨是一个非常想了解的问题,下面小编就带领大家看看这个问题。

原文标题:诠释超级短线本质探讨

道氏小趋势理论

操纵市场-诠释超级短线本质探讨

在市场结构理论中,我们对道氏理论的定理进行了相关的论述。这里我们将着重讨论道氏理论的趋势定理。因为,这涉及到超级短线的本质属性和哲学基础,关系超级短线可为或不可为的立论,对深入理解超级短线的技术内含具有重大的意义。

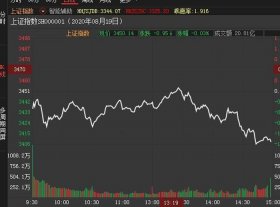

道氏理论有关市场趋势的定义和描述是道氏理论的重要基石。道氏理论认为:股票指数与任何市场都有存在着三种趋势:基本趋势、次等趋势和小趋势。

基本趋势也称为长期趋势,是市场大规模的、总体上的趋势运动,通常持续一年或有可能数年之久。

次等趋势也称为中期趋势,是市场中等规模的趋势运动,通常持续数个星期至数个月之久。中期趋势对于投资者较为次要,但却是投机者的主要考虑因素。它与长期趋势的方向可能相同,也可能相反。如果中期趋势严重背离长期趋势,则被视为是次级的折返走势或修正次级折返走势必须谨慎评估,不可将其误认为是长期趋势的改变。

小趋势也称为短期趋势是非常简短的价格波动,持续数天至数个星期之久。短期趋势最难预测,唯有交易者才会随时考虑它。投机者与投资者仅有在少数情况下,才会关心短期趋势。

道氏理论认为:长期趋势最为重要,也最容易被辨认、归类与了解。它是投资者主要的市场视角,对于投机者较为次要。中期与短期趋势都从属于长期趋势之中,唯有明白他们在长期趋势中的位置,才可以从分了解他们,并从中获利。道氏理论强调:基本趋势和次等趋势是不能被人为操纵的,而小趋势则是唯一可被人为操纵的趋势。

从道氏理论趋势级别划分的角度,作为超级短线的分析决策平台,实时盘中的趋势波动应属于小趋势中的“微型趋势”。既然小趋势能够被人为操纵,更不要说是“微型趋势”了。

事实上,在实时盘中会时常感觉到主力的身影和痕迹,这种人为操纵的力量和意志使得股票盘中的走势更加扑朔迷离。

既然“微型趋势”是一种人为操纵的趋势,就意味着它具有极大的主观性和随意性,也似乎意味着“微型趋势”是不可被把握的。

如果上述的结论能够成立,超级短线便无立足和操作的科学依据,则将变成一种跟随着主观的随意的趋势波动而实施的“赌博”行为。

尽管道氏理论给出了市场趋势的结论,但未能给出这种结论更深层面的立论解析,没有进一步解释市场趋势的本原问题。为此,我们认为,道氏理论对于市场趋势的结论来源于直观的市场观察和主观推断,更何况道氏理论有关小趋势的定义与超级短线的市场行为严重相悖。尽管如此,这并不妨碍我们对道氏理论体系的崇敬之情。

超级短线实战理论构建最重要的前提是它必须具有能够立足的科学理论依据和市场依据。为此,我们必须在更深的层面上探讨超级短线的市场依据。

日间杂波的诱惑

日间杂波是实时盘中的趋势波动,也称为“微型趋势”。传统的技术分析观点对日间杂波一概持批评的态度,并将日间杂波视为最大的交易陷阱;其观点主要概括为以下几点:

(1)日间杂波则是最无意义的波动。

(2)日间杂波的主要功能是诱导大多数投资人,使其时常能尝到甜头,即在某种浮动或小额的终结获利。如同钓鱼时不断地饲喂鱼饵,诱使一拨又一拨的投资人不断上钩。

(3)证券市场能够长兴不衰、日益发展,主要得益于日间杂波诱导一代又一代的投资人不断为市场注入新的资金。

(4)日间杂波主要诱发投资人“贪”的心理弱点。每一个有实际投资经历的投资人,都能反省出自己被日间杂波诱发贪欲的经历。

上述的观点,除了第(4)点外,其余三点,我们认为其观点有失偏颇甚至定性错误。

但无论如何,日间杂波对于投资者仍具有无法抗拒的诱惑力,并常常使绝大多数投资者不断地品尝失败的滋味。

日间杂波的市场诱惑力表现为以下五个方面:

(1)任何级别的投资行为必然在日间杂波中得以实施,对日间杂波的交易点的选择成为投资者面对市场的第一道门槛。追求第一进场点交易品质成为每一个投资者的必然选择。

(2)日间杂波是市场各级别波段的最基本波段,与市场各级波段保持着整体态势的高度一致性。当市场表现为强劲推进波时,日间杂波也必然表现为强劲的盘中强势。这种盘中强势使得投资者盘中盈利能力大增,强化了对日间杂波的信心。虽然当市场进行疲软的调整期时,日间杂波表现为无获利空间的震荡行情,却总能唤起投资人对强势日间杂波的期待。

(3)追求资本的投资效益和效率是每一个投资者最高的市场目标。在投资交易中,投资效率往往等同于投资的效益。这种等式促使投资人追求投资效率和效益的最大化,而日间杂波则是实现这种市场期待最现实的交易平台。当这期待被人为的过度放大时,形成了投资者“贪欲”的市场动机。

(4)日间杂波剧烈的波动带来投资效率和效益最大化的同时,也同步造成了巨大的交易风险。在投资者对日间杂波风险收益比做出权衡时,利欲的诱导往往战胜风险的提示。

(5)对投资事业的期望、自信和挑战是每一个步入市场的投资人最初的强势心理特征。而日间杂波构成了对这最初的心理特征最大的挑战。这种挑战使得那些强势投资心理没有被彻底摧毁的投资者,在屡遭挫折后仍对日间杂波保持挑战者的心态。这种心态一旦发展到过度的程度,则导致了投资心理的变形,即变成“复仇”和“赌博”的投资心理,加剧了日间杂波的市场诱惑力。

超级短线的推论

日间杂波或者微型趋势是否能够成为交易的对象。这是关系的超级短线是否可为的最本质的理论问题。为此,我们将以逻辑推理的方式分层展开对超级短线理论基础的推论:

第一层推论:我们认为趋势本质上是市场行为的表现形式。市场的行为造成了趋势的波动。市场行为是趋势形成的原因和动力,而趋势波动则是市场行为最终的结果和表现形式。为此,任何一级趋势(无论基本趋势、中期趋势还是小趋势)都是市场行为的结果。

第二层推论:我们认为市场行为的本质是市场参与者的行为,是参与者个体意志的体现。为此,趋势的本质就是市场参与者的行为,是参与者个体意志的体现。任何一级趋势(无论基本趋势、中期趋势还是小趋势)都是市场参与者行为的结果。

第三层推论:既然任何一级趋势都是市场参与者人为的结果。道氏理论有关三级趋势中唯有小趋势被人为操纵的定论有失偏颇。为此,道氏理论小趋势的定论不能作为超级短线市场行为的依据。

综上所述,趋势的本质就是参与者的行为,是参与者人为的市场产物。为此,对于超级短线而言,其理论触点不应限于小趋势(或微型趋势)是

股票知识入门级舞蹈教程

否是人为操纵的问题,而应着眼于超级短线与对人为操纵行为内在联系的把握。不可否认,人的行为具有强烈的主观性和随意性,但并不意味着毫无规律可言。作为自然界的一分子,人的行为本身必然遵从自然法则。

我们可以举例形象地说明人的行为的主观性和规律性。

练习搏击的人都知道:在双方对阵中第一时间观察掌握对方的出击点极为重要,因为己方可以在第一时间作出防守反击动作。

但问题是:对手是先出左拳还是右拳,是先出左脚还是右脚?高明的搏击手不是将眼眼忽而盯住对手的双拳,忽而盯住对手的双脚,而是将目光死死地盯住对手的肩膀。

为什么要盯住对手的肩膀呢?因为肩膀是人行为的关键点,手脚的任何一个出击动作都将通过肩膀预先发出信

小白股票学习知识点

号:哪一侧肩膀后移,则将在这一侧出拳;哪一侧肩膀上抬,则将在这一侧出脚。读者不妨试试。出拳出脚是人的主观行为,但肩膀却将这种主观性行为规则化。市场趋势亦然。我们承认市场趋势人为化的同时,重要的是如何有效地发现市场行为的关键点,即如何确定市场趋势的“肩膀”。这也是市场分析的最高目标。

小趋势(微型趋势)作为市场趋势的

股票基础知识st股票退市了怎么办

一种表现形式,其人为纵操性并不妨碍我们对其行为规则和本质的研究和把握。这也正是超级短线市场立论的基础。超级短线最重要的任务是:如何去发现和把握小趋势(微型趋势)市场波动的“肩膀”。

盘中交易的迷失

探讨超级短线实时盘中的交易迷失是一个沉重的话题,但实时盘中实战交易的现实是:几乎所有的投资者都有过实时盘中交易迷失的经历,其直接的后果是:在不断的挫折中迷失自我,并导致短线交易的恶性循环。

事实上,绝大多数短线交易者在经受短线交易挫折的不断打击后,便丧失了当初的斗志和誓言;在惨痛的亏损后被迫告别了短线交易的战场,并无奈地发出:“长线是金”的感叹,甚至成为“搏傻理论”的忠实信徒。

诚然,人总是在挫折中成长。超级短线交易者的成长也必将遭受短线挫折的洗礼,并在不断地总结经验教训后走向成熟。挫折感是任何短线交易者所必然经历的过程,然而总结挫折后的经验教训比挫折本身更加重要。

我们将从盘中走势陷阱、盘中技术缺失和盘中策略欠缺三个方面,探讨实时盘中交易迷失的原由。

盘中走势陷阱

实时盘中的走势是所有级别趋势结构中最基本的趋势形态,也是令交易者最感到扑朔迷离的趋势形态。我们在对“趋势波动遵循自然法则”认知的同时,也必须承认盘中走势是所有趋势形态中最容易被人为操纵的趋势形态。

事实上,实时盘中主力的身影和痕迹无所不在,并将一种人为操纵的力量强加于盘中走势的波动之中。反技术操作通常被称为“骗线”,是主力盘中“阴谋”最主要的体现。

反技术操作的手段种类繁多,千变万化,但万变不离其宗,其要点可归结为二个方面:

(1)利用投资者人性的弱点进行反技术操作。

(2)利用常规技术方法和理论进行反技术操作。

☉ 利用投资者人性的弱点进行反技术操作

贪婪与恐惧是绝大多数投资者所共有的人性的弱点。你不是贪婪吗?那么主力往往以小的浮利强化你的自信,并在你贪欲膨胀之时让你付出更大的代价。你不是恐惧吗?在拉升之前,一个凶狠的洗盘将你无情地踢出局去。

常见的盘中对倒交易、急涨急跌等多种盘中技术走势都是主力利用投资者人性的弱点进行反技术操作的盘面表现形式。

☉ 利用常规技术方法和理论进行反技术操作

随着投资者技术素质的提高,一些常规的技术分析方法和理论已成为投资者的技术常识。在实时盘中,主力最常用的反技术操作手法主要有以下几点:

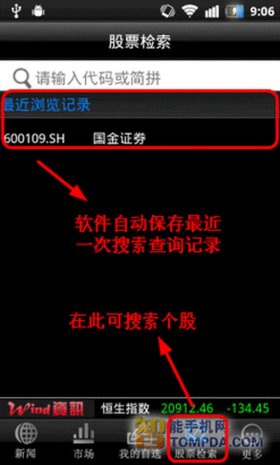

(1)利用实时综合排序骗线。综合排序是短线投资者常用的看盘手段。实时涨幅、量比、振幅、金额等是投资者常用的看盘指标。但实时排序动态变化的。主力往往利用对倒交易和急涨急跌,将庄股挤身于综合排序中,引起短线交易者的关注,进而达到其市场目的。

(2)利用量比骗线。量比是短线交易者最常用的看盘指标。量比大于1为放量状态,小于1为缩量状态,已成为短线交易者的看盘常识。主力往往利用对倒交易对量比的实时数值进行人为的控制,达到其市场目的。

(3)利用委买委买量进行骗线。主力往往在委买处挂出大单,表明多头意愿;在委卖首挂出大单,表明空头意愿,以达到其市场目的。

(4)人为制造分时图走势进行骗线。主力往往在分时图上人为地做出多头图形或空头图形,达到其市场目的。

由于盘中走势周期极短,震荡较大,加之主力的盘中骗线操纵,使得实时盘中的走势更加扑朔迷离,诡密难辨,从而大大增加了短线交易者看盘操盘的难度,并使许多实时短线交易者在历经多次挫折后,陷入交易迷失的状态。

盘中技术缺失

超级短线的盘中交易必然以实时盘中的技术走势为重要的决策依据,但盘中技术并不仅仅局限于实时盘中所展现出来的图形分析和指标分析。

盘中的技术走势对于超级短线的交易决策是重要的,问题是:实时盘中这些相关技术态势决不是一个孤立的市场现象和技术现象,与其历史趋势有着密不可分的关联性,是其历史趋势的延续;它们来源于趋势的历史,又必将回到趋势历史中去佐证。

盘中技术缺失主要表现为:交易者孤立地对盘中走势进行相关的技术分析和交易决策,从而导致盘中短线分析的片面性。具体表现为:短线交易者仅仅以盘中技术走势为分析决策依据,对分时图以及实时指标进行相关的技术分析,便匆忙实施盘中短线交易。这种坐井观天式的褊狭的短线技术观和交易观,造成了盘中短线严重的技术缺失。

纵观现今有关盘中短线交易的技术书籍,这种误人子弟的褊狭的短线技术观和交易观表现尤为明显。诸多停板技术、盘口技术、XX法则等等,无一例外地“优选”出实时盘中的图形和结果,尽情地编制着超级短线的“神话”。这种误导致使诸多短线交易爱好者“读起来激动,做起来不动”,并最终步入盘中技术的误区。

这些褊狭的短线技术理论中,或渲染追涨杀跌,或渲染对分时图形进行精确的形态分析,甚至将实时盘中的量比曲线作为实时盘中精确交易的技术依据。

比如,有的停板技术强调第一强势涨停板交易者可大胆跟进,次日走势必将表现为多头强势,至少会有一个高开获利的机会。当然,在强势的多头市场这种方法有相当的成功率。但在整理行情或空头行情中,这种做法极为危险。因为,任何涨停板决不是孤立的市场行为,而是与其整体的历史走势和当前的市场走势息息相关。如果仅仅局限于涨停板本身而片面性地追涨,必将导致巨大的操作风险。

实时盘中的趋势波动虽然因为时区波动的特性,表现为不同的波动特性。但作为一个完整的市场现象,实时盘中短线操作必须与超级短线相关技术理论和原则相结合,必须整体地历史地看待开盘波动、中盘波动、尾盘波动和停板现象,否则必将陷入“只见树木,不见森林要”的泥潭,必将重蹈盘中交易迷失的覆辙。

为此,必须历史地整体地看待实时盘中一切市场现象和技术现象,决不可孤立地机械地运用盘中相关技术规则--这也正是超级短线“功夫在盘外”的要义所在。

盘中策略欠缺

对超级短线的成败起决定性作用的除了短线技术外,最重要的就是盘中短线交易策略。交易者盘中策略欠缺的主要表现为以二个方面:

(1)没有构建完整的短线系统化交易技术体系。

有的短线交易者只会买放,不会卖出;只会持仓,却不会止损;往往造成好的开始,坏的结果。其实,盘中短线的交易是一个完整而严密的技术体系,在进行盘中短线交易时,投资者必须明确进场位、出场位、加码位和止损位。没有这种严密的短线交易体系为保障,短线交易的风险率和失败率将大幅提高。

(2)冲动式的频繁交易造成了短线交易的恶性循环。

盘中短线交易由于交易周期较小,客观上造成了频繁交易的结果。不仅如此,由于实时盘中剧烈的波动和种种走势的诱导,使得盘中频繁交易的频度进一步加大。

如果投资者具有优秀的短线技术和策略,频繁交易将极大地提高总体短线的盈利率;如果投资者短线技术和策略欠佳,频繁交易将导致交易者巨大的交易亏损。

盘中交易策略是一个复杂而深入的话题,我们将在后续“超级短线操作要件”和“系统交易实战技术”中做进一步讨论。

原文出处:http://www.vitai-group.cn/gpzs/1617069666487.html

以上是关于操纵市场-诠释超级短线本质探讨的介绍,希望对想了解炒股知识的朋友们有所帮助。

本文标题:操纵市场-诠释超级短线本质探讨;本文链接:http://ywyongle.com/gupiaozhishi/45357.html。

猜你喜欢

- 炒股今天买明天卖技巧、股票短线交易技巧 2024-01-25

- 股票-私募排排网讲解如何做到不操作 2023-12-21

- 古井贡酒股票解析道氏理论有什么趋势,分别是什么 2023-12-21

- 股票-蔚来股票概括短线与长线的基本区别是什么 2023-12-20

- 股票-金谷源股票说明道氏理论的基本观点: 二 基本趋势的几个阶段 2023-12-20

- 道氏理论-航天电子股吧理解道氏理论要点之三种趋势 2023-12-20

- 股票-徐工机械股票说说道氏理论有何作用?研究长期股市的变化起落 2023-12-20

- 操纵股价-国轩高科股吧解说股民谨防掉入操纵开盘价陷阱 2023-12-20

- 短线交易-祁连山股票议论如何利用报价系统进行短线交易? 2023-12-20

- 股票论坛网理会股票短线交易有什么操作技巧,股票短线操作技巧分析 2023-12-18